2018年银行理财产品余额总体平稳

2018年银行理财产品余额总体平稳——同业规模占比双降 资金空转明显减少

本报记者 钱箐旎

□ 截至2018年底,全市场金融同业类产品存续余额1.22万亿元,同比减少2.04万亿元,降幅为62.57%;占全部理财产品存续余额的3.80%,同比下降7.21个百分点,表明“资金空转”现象明显减少

□ 在“资管新规”“理财新规”发布后,银行理财产品余额总体平稳,未出现大幅波动

银行业理财登记托管中心与中国银行业协会联合发布的最新《中国银行业理财市场报告(2018年)》(简称《年报》)显示,去年同业理财规模与占比持续“双降”。自2017年高点以来,同业理财规模和占比连续22个月环比“双降”。截至2018年底,全市场金融同业类产品存续余额1.22万亿元,同比减少2.04万亿元,降幅为62.57%;占全部理财产品存续余额的3.80%,同比下降7.21个百分点,表明“资金空转”现象明显减少。

“从市场情况来看,银行理财业务总体运行平稳。”银行业理财登记托管中心相关负责人表示,截至2018年底,非保本理财产品4.8万只,存续余额22.04万亿元,与2017年底基本持平。

2018年,《关于规范金融机构资产管理业务的指导意见》(简称“资管新规”)《商业银行理财业务监督管理办法》(简称“理财新规”)和《商业银行理财子公司管理办法》等监管文件连续出台,银行理财业务受到了严格的约束。在资管新规、理财新规发布后,银行理财产品余额总体平稳,未出现大幅波动。

与此同时,经分析,2018年新发行封闭式理财产品平均期限增加。具体来看,新发行封闭式非保本理财产品加权平均期限为161天,同比增加约20天。期限在3个月(含)以下的封闭式非保本理财产品余额为0.66万亿元,不足4月末资管新规发布时规模的一半,占非保本理财产品余额的3%,较4月末6.17%的占比下降3.17个百分点。

记者了解到,截至2018年底,国有大型银行非保本理财产品存续余额为8.51万亿元,同比增长2.43%,市场占比38.63%;全国性股份制银行非保本理财产品存续余额为8.80万亿元,同比下降2.98%,市场占比39.94%;城市商业银行非保本理财产品存续余额为3.64万亿元,同比增长1.83%,市场占比16.50%;农村金融机构非保本理财产品存续余额为0.95万亿元,同比下降9.64%,市场占比4.32%。

“面对严峻的内外环境,在监管层积极引导行业的帮助下,国有银行凭借出众的人才储备、资产配置能力、系统建设、客户资源等优势,加速推进理财业务转型,并取得一定成效,行业资源进一步向头部集中。”普益标准研究员李明珠表示:“2018年监管政策频出,银行资管严监管态势持续,给农村金融机构特别是实力较弱的中小型农村金融机构带来了较大挑战。”

专家表示,资管新规与理财新规要求银行理财向净值化转型,而中小型农村金融机构在资管人才储备、系统建设、产品研发等方面表现出明显劣势,难以支撑后续资管业务的转型与发展,迫使其不得不考虑新的发展方向。随着净值化转型不断深入,行业头部聚集效应将进一步凸显,实力较强的农村金融机构或可抓住此次转型契机,实现弯道超车,比肩全国性银行与城商行;实力较弱的农村金融机构则需要审慎考虑资管业务的后续发展路径以实现自身的可持续发展。

《年报》数据还显示,2018年非保本理财产品累计兑付客户收益10566亿元。其中,个人类产品累计兑付客户收益8403亿元,占全部非保本理财产品累计兑付客户收益的78.08%;分机构类型来看,国有大型银行累计兑付客户收益3628亿元,占比34.34%;全国性股份制银行累计兑付客户收益4309亿元,占比40.78%。

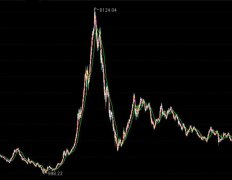

在收益率方面,2018年,封闭式非保本产品按募集资金额加权平均兑付客户年化收益率为4.97%,同比上升约80个基点。由于2017年市场利率上行幅度较大,而其中部分产品于2018年到期,导致2018年上半年封闭式非保本理财产品兑付客户收益率上升。2018年8月以来,封闭式非保本理财产品兑付客户收益率持续下降,其中月度加权平均兑付客户收益率连续5个月环比下降。

中国观察