税务部门为跨境纳税人消除重复征税近百亿

税务部门为跨境纳税人消除重复征税近百亿

减税降负助外资在华持续增长

□ 本报记者 蔡岩红

记者近日从国家税务总局获取的最新数据显示,截至目前,我国已与111个国家(地区)签有税收协定安排。

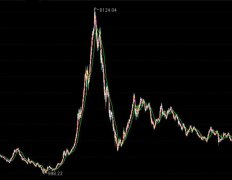

2016年至2018年,税务总局与美国、日本、韩国、新加坡和瑞士等国达成双边税务磋商94例,为跨境纳税人消除重复征税约100亿元,在优化税收营商环境、促进外资稳定增长、助力企业“走出去”等方面发挥了积极作用。

减税鼓励扩大在华投资

“中国在减税降负方面兼顾了内资和外资企业,并与国家整体的经济结构调整相协调,十分给力。”德勤中国副主席蒋颖深有感触。近年来,按照党中央、国务院决策部署,税务部门发挥自身职能作用,积极配合相关部门出台面向外资的各项减税降负政策,在优化税收营商环境,促进稳外资、贸易自由化与投资便利化方面起到越来越重要的作用。

“2018年,中国税收优惠对外资充满吸引力,其中力度最大、效果最实的政策,当属利润再投资递延纳税政策。”蒋颖认为,对于那些有再投资计划但尚未确定目标国家的外国投资者而言,在中国投资的吸引力大大增加。

据介绍,2017年,国务院印发《关于促进外资增长若干措施的通知》,提出了3条促进外资持续增长的税收支持政策。根据文件要求,税务总局联合相关部门出台政策,对境外投资者从中国境内居民企业分配的利润直接投资于鼓励类项目实行递延纳税政策,暂不征收预提所得税,鼓励境外投资者持续扩大在华投资。

2018年,我国将上述再投资递延纳税政策的适用范围由鼓励类项目扩大至所有非禁止类外商投资项目和领域;同时,对境外机构投资境内债券市场取得的债券利息收入暂免征收企业所得税和增值税,将鼓励间接投资与直接投资相结合。据统计,2018年度享受递延纳税政策的企业共计近500户次,涉及股息约480亿元,延迟缴纳或退税金额超过47亿元。

考虑到外商投资特别是重大外资项目集中于高新技术领域,研发支出较大的特点,2018年7月,税务总局联合财政部出台文件,将高新技术企业和科技型中小企业亏损结转年限由5年延长至10年,进一步解决外资投资于高新技术领域的后顾之忧。

“新购进的设备、器具,单位价值不超过500万元的,允许一次性扣除;取消企业委托境外研发费用不得加计扣除的限制;将所有企业研发费用加计扣除比例由50%提高至75%,进一步激励企业加大研发投入,支持科技创新。”在普华永道市场主管合伙人庄子男看来,中国出台的一系列普惠性税收优惠政策,有助于鼓励外资在华进行技术研发和资产升级换代。

近年来,税务总局特别加大税收协定谈签力度,加速扩大并完善税收协定网络。截至目前,我国已与111个国家(地区)签有税收协定安排。

税务总局国际税务司司长廖体忠认为,避免双重征税协定作为双边税务合作的法律基础,发挥着为跨境纳税人减轻税收负担、避免双重征税、提高税收确定性、解决涉税争议的积极作用,有效服务了我国“引进来”和“走出去”的对外开放战略。仅在“引进来”方面,非居民享受税收协定待遇减税额从2013年134亿元增长到2018年的近400亿元。

提供优质便捷办税体验

Lucas Rondez来自瑞士,是杭州博如网络科技有限公司、杭州你创网络科技有限责任公司创始人兼CEO,对国税地税征管体制改革说起来头头是道:“如今有了‘一窗通办’服务,办税更加方便了。从以前的‘两头跑’、两头提交,到现在只需要去一个窗口,提交一套资料就可以了,办税成本降了不少。选择在中国创业,没错。”

税务部门近年来牢固树立以纳税人为中心的服务理念,结合国税地税征管体制改革,持续深化税务系统“放管服”改革,进一步提升我国外商投资环境法治化、国际化、便利化水平。

世界银行公布的《2019年营商环境报告》显示,中国纳税指标排名比上一年提升了16位,其中与税务部门工作直接关联的两个分指标纳税次数、纳税时间排名分别较上一年上升了23位、43位。

据了解,目前,税务部门正在紧锣密鼓地开展新一轮办税便利化改革,努力使包括外资企业在内的广大企业,更加充分享受减税降费红利。按照今年“便民办税春风行动”部署,2019年对包括外资企业等在内的纳税人向税务机关报送的资料将再精简25%以上,实现70%以上涉税事项一次办结。

让企业更好享受政策红利

税务总局还将国际税收合作重点转移到服务“一带一路”建设上来,积极构建“一带一路”多边税收合作机制,持续优化对外投资税收服务。

中国观察