8家上市公司“联手”官宣 分家20年南北船有望合体

8家上市公司“联手”官宣 分家20年南北船有望合体

“南船北船合并”的说法已在业界流传了多年,在分家20年之后,如今两船有望合体。

7月1日晚,中国船舶、中船防务、中国重工、中国海防、中国动力、中船科技、久之洋、中国应急等8家上市公司同时发布公告称,中国船舶工业集团有限公司(以下简称“中船集团”)正与中国船舶重工集团有限公司(以下简称“中船重工”)筹划战略性重组,有关方案尚未确定,方案亦需获得相关主管部门批准。

8家上市公司齐传南北船重组消息

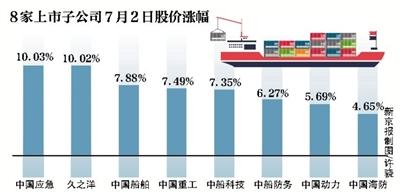

7月2日,“南船”中船集团和“北船”中船重工旗下的8家上市公司有7家股价以涨停开盘。截至当日收盘,中国应急、久之洋报收涨停,中国船舶、中国重工、中船科技涨幅超7%,中船防务涨6.27%,中国动力涨5.69%,中国海防涨4.65%。

在20年前,“南船”“北船”其实是一家。1999年7月1日,两家公司由中国船舶工业总公司分拆出来,以长江为界划为南北,“南船”为中船集团,“北船”为中船重工。

经过20年发展,“南船”“北船”均已成为业内“巨无霸”。

1月23日,中船重工召开2019年度工作会议时公布,2018年实现营收3150亿元,同比增长4.9%;实现利润88.6亿元,同比增长33.5%;经济增加值同比增长114.6%,国有资本保值增值率105%。中船集团则在1月2日宣布,2018年利润同比增长30%。

7月1日发布公告的8家上市公司资产总计超过3300亿元。其中,中国船舶、中船防务、中船科技等3家是“南船”旗下子公司,中国重工、中国海防、中国动力、久之洋、中国应急等5家则是“北船”旗下子公司。

近年来,关于“南船北船合并”的消息一直未断。

2015年,“南船”“北船”在分拆16年后完成“一把手”互换。不少业内人士认为,这是为合并埋下伏笔。

2016年9月,国家发改委点名中船集团等6家央企,将其列入首批混改试点。当年年底,中船集团初步提出混改实施原则,优先选择在纯民品、竞争性强的业务领域进行混改。

2017年9月26日,中国船舶、中船防务双双发布公告称,控股股东中船集团正在筹划重大事项,可能涉及本公司资产重组。不少业内人士预测,如果“南船”中船集团要进行重组,最有可能与“北船”中船重工合并。

同年9月28日,国资委召开新闻发布会,针对“南北船是否会兼并”的提问,国资委主任肖亚庆表示,任何情况都有可能发生。

上市子公司今年重组动作不断

2019年以来,南北船旗下上市公司已有不少资本重组动作。

3月19日,中船科技发布公告称,拟向中船集团及中船电科发行股份购买其合计持有的海鹰集团100%股权。

4月4日,中船防务发布公告称,中国船舶拟以其持有的沪东重机100%股权作为置出资产,与中船集团持有的江南造船股权的等值部分进行置换。本次交易完成后,主营业务将变更为高端船用动力装备研发、制造、系统集成、销售及服务。

6月26日,中国动力拟分别向中国华融、大连防务投资、国家军民融合产业投资基金、中银投资、中国信达、太平国发、中船重工集团、中国重工发行普通股和可转换公司债券,购买其持有的广瀚动力7.79%股权、长海电推8.42%股权、中国船柴47.82%股权、武汉船机44.94%股权、河柴重工26.47%股权、陕柴重工35.29%股权、重齿公司48.44%股权。

同日,中国重工拟参与关联方中国动力重大资产重组,以所持中国船柴17.35%股权、武汉船机15.99%股权认购中国动力本次重大资产重组中非公开发行的股份。

民生证券表示,南北船上市平台资产重组频发,船舶领域资产证券化显著提速,军工央企资本运作持续提速,预计军工央企资产注入将会成为2019年全年的投资主线。

■ 分析

两船合并有助于理顺产业链条

在“南北船合并”的消息传出后,安信军工发布评论称,南北船集团旗下个股股价或有短期冲高表现,将来的走势还是要看净资产和利润带来的公司价值情况,短期可能对军工并购重组有所刺激。

“尽管南船侧重于民船和制造,北船侧重于军船和配套,但南船和北船此前有部分业务重叠,出现同质化竞争的状况,重组后有助于优势互补、协同发力。”中国企业研究院首席研究员李锦告诉新京报记者,在南北船合并后,二者会共同在军船、民船业务上合作发力,在高技术方面也会有所突破。同质化竞争减少后,优势集中,也有助于未来开辟海外市场,从公司层面上来看是有利的。

中国观察

国际金融