安信证券陈果:今年A股宛如12年与14

安信陈果认为,这意味着其接近于一个小牛市,其中一季度无疑是最强的,因为在2012年范式里是春季躁动,在2014下半年-2015上半年是牛市启动。而二季度则可能迎来震荡,因为在2012年范式里二季度应该进入调整,在2014下半年-2015年牛市进入中期。

主要内容:

市场在近期呈现持续震荡,这反映了市场分歧。这个位置的谨慎派,往往是从宏观乃至中观产业趋势看A股的投资者,会觉得今年像2012年,货币宽松,经济寻底,产业方向孕育中,这个位置的乐观派,往往是从政策、风险偏好、资金的角度看A股的投资者,会觉得像2014年下半年到2015年上半年的牛市。在我们看来,没有一年是完全相同的,如果要描绘勾勒2019年的A股,目前看接近是12与14-15年的综合体。

整体上我们认为市场在未来一个阶段将维持震荡,将逐步由β驱动转向α驱动,未来将进一步回归基本面,聚焦一季度业绩有望超预期高增长的优质公司。短期需要关注美股下跌风险,以及全球美元流动性收缩引发的对新兴市场的担忧。行业上重点关注食品饮料、医药、旅游、零售、通信、传媒、地产等,主题上重点关注一带一路、燃料电池、上海自贸区、长三角一体化等。

正文

本周市场震荡下行,上证综指连跌4日至2987.77点,周五虽再次冲高至309.76点,但当日两市成交额仅8340亿元,较前期万亿水平明显缩量。全周上证综指,中小板指和创业板指分别为下跌0.43%,上涨0.20%和下跌0.02%。行业指数方面,安信策略重点关注的消费板块表现依旧出色,食品饮料(6.33%),休闲服务(2.71%),农林牧渔(2.51%),轻工制造(1.83%)和国防军工(1.65%)等行业涨幅居前。

我们认为市场在未来一个阶段整体将呈现震荡格局,逐步由β驱动转向α驱动,未来将进一步回归基本面,需要聚焦业绩有望超预期高增长的优质公司。短期需要关注美股下跌风险,以及全球美元流动性收缩引发的对新兴市场的担忧。行业上重点关注食品饮料、医药、旅游、零售、通信、传媒、地产等,主题上重点关注一带一路、燃料电池、上海自贸区、长三角一体化等。

今年A股宛如12年与14-15年的结合

市场在近期呈现持续震荡,这反映了市场分歧。这个位置的谨慎派,往往是从宏观乃至中观产业趋势看A股的投资者,会觉得今年像2012年,货币宽松,经济寻底,产业方向孕育中,这个位置的乐观派,往往是从政策、风险偏好、资金的角度看A股的投资者,会觉得像2014年下半年到2015年上半年的牛市。

在我们看来,没有一年是完全相同的,如果要描绘勾勒2019年的A股,目前看接近是12与14-15年的综合体。

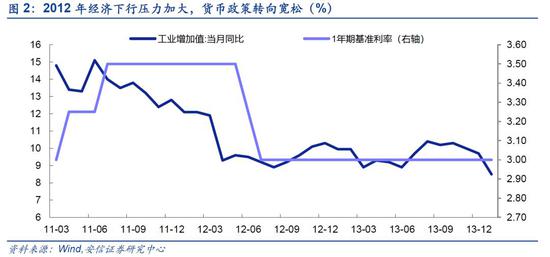

2012年是一个标准的投资时钟式衰退期股票熊市,只是年初躁动,到年底市场才确认经济见底。2012年年初对于地产政策也现边际宽松,全国超过34个二、三城市微调公积金政策,商业银行陆续开启85折房贷利率优惠,4月初,温家宝总理在调研各地经济运行情况时提出“要根据形势变化尽快出台预调微调措施”;6月8日和7月6日,央行更是两次降息,货币政策呈现微调迹象,M2增速阶段性回升。而工业增加值、社会用电量等实体经济数据持续下行,直到四季度才逐步确认见底。

2012年在经济见底之前,科技产业整体还在萌芽期,只是少数电子股开始走强,因此从2010年开始强劲的消费股在这一年依然是主角,但到年底市场确认经济见底,周期、银行开始领先。

从中观产业看,周期性行业基本面尚未确认底部,科技产业基本面也还在孕育期,只有5G等少数行业刚刚露出萌芽,消费产业的相对吸引力依然存在,这与2012年神似。

而2014下半年-2015上半年的牛市从投资时钟角度并不典型,因为投资时钟忽略了股权风险溢价,这是与2012年最为不同的因素,即使经济处于衰退期,确认不到底部,但风险偏好驱动资金不断进入股市。

从这个层面来看,当前市场已经脱离了类似2012年熊市状态,实际上热度已经与2014-2015年相当,投资者信心指数达到14-15年牛市水平。中国证券投资者保护基金公司公布的数据显示,2月投资者信心指数为67.1,较1月的51.9大幅上升15.2点,创下2015年2月以来新高。这一水平仅次于2009年11月(70.4)和2014年9月-2015年3月(71.2)牛市水平。主要指数的流通市值换手率均接近甚至超过2014-2015年牛市时水平。

上一篇:巨丰早评:宏观面支持大盘上行

下一篇:连涨12周!A股领涨全球

中国观察